通脹炒見頂落空 儲局加息勢更狠

作者: 習廣思

美國通脹見頂論又遇重創,最新公布的6月份消費物價指數(CPI)按年勁升9.1%,超過市場預期的8.8%,亦遠高於5月份的8.6%。數據公布後,利率期貨市場除了反映本月聯儲局百分之百加息0.75厘外,9月再上調0.75厘的機率亦飆至80%。

民眾薪金倒退 埋政治包袱

若按月比較,美國物價上升13%,核心通脹亦漲0.7%,均較預期高出0.2個百分點,房租、汽油及食品價格繼續推動通脹升溫。與此同時,實質周薪和時薪卻分別下跌4.4%及3.6%,這將令 一般民眾的生活質素大打折扣,削弱消費購買力之餘,對政府來説肯定是一大政治包袱,看來聯儲局加息慢不下來。美國連環重手加息,為環球金融市場帶來極大不明朗,衰退風險持續增加。

通脹數據出籠後,美元進一步走強,國債息率亦飆升,美股期貨則由升轉跌,道指早段下滑0.9%,納指插1.8%,恒指及科指夜期均跌逾1%,相信不少賭通脹快見頂的倉盤都要平倉離場。

歐美通脹來勢洶洶,英倫銀行行長貝利一向表示不希望每次加息多過0.25厘,惟周二也開始轉軑,他直言央行毫無疑問要把通脹由星球帶回地面,「我們要讓民眾見到央行桌上不單有加息0.25厘,還會有其他選項。」此言似乎暗示將會較大幅度加息。查實英倫銀行加息行得太慢了,現時的政策利率距泰勒定律的中性利率仍遠,即使加息周期開始得較早,但步伐慢吞吞,美國三扒兩撥就要趕過頭。

美元狂飆內房債務高危

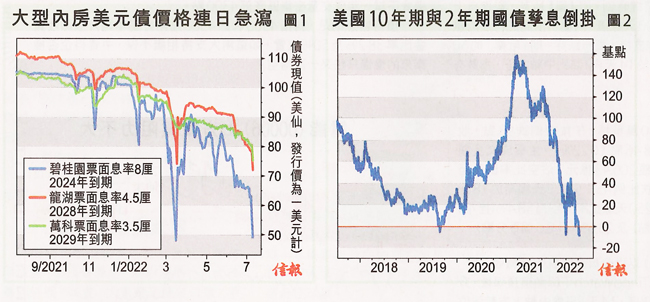

美國非典型的加息周期,對處於水深火熱的內房股打擊尤大,近同內房企業的債務問題再成為市場焦點。過往已違約的內房如恒大(03333)、融創(01918)、世茂(00813)或其他中小型地產商的債券遭抛售並不出奇,但近日連碧桂園(02007)、萬科(022O2)及龍湖(00960)等被視為財務上較穩陣的大型內房債券也遭拋售,有點火燒連環船之勢。碧桂園一批2024年到期的美元債券繼周一下瀉10.9%,周二再跌12.6%;龍湖和萬科的債券周二亦分別下挫7.7%及6.4%【圖1),昨天截稿時尚未有這幾間內房債周三報價,但本港上市的中國房地產商美元債ETF(03001)昨跌3.4%,料內房債短期難翻身。

內房債務危機一直是中國經濟及股市的計時炸彈,有幾個不利條件會令情況進一步惡化,一是美匯指數愈走愈高,人民幣兌美元貶值,月這削弱了內房商的還款能力;二是環球經濟急速放緩,歐美經濟陷入衰退的機會日增,市場對高風險債券卻步,內房再融資的窗口關了;三是美國加息周期尚未結束,歐美的企業債也是跌跌不休·內房債更不消提,碧桂園的債券價格跌至發行價的一半,龍湖及萬科的每美元發行價收70多美仙,均反映投資市場的避險情緒高漲,以及內房本身的財困難題。

面對財困,內房企業無法完成項目發展,出現爛尾樓,買了樓花的業主近期紛紛抱團威脅斷供,揚言不復工不還貸,看來是逼政府插手的手段。據花旗銀行的研究,截至周二,涉及業主公開表示會斷供的樓盤共35個,位於22個城市,斷供潮涉及的樓按約5610億元人民幣,相當於全國樓按的14%,若斷供成真,會令銀行的呆壞賬撥備增加。爛尾樓事件令中港內銀股全面報跌,招行(03968)降幅最大,急挫6.9%,郵儲行(01658)則低收5.3%。四大行跌幅介乎在1%至1.7%。

斷供冰山-角 應及早救火

不過,迄今爛尾樓斷供事件並非全國性,主要集中在二三線城市,其中河南鄭州屬重災區,此外,爛尾樓盤有一半是恒大項目。惟若財困的房地產商愈來愈多,爛尾樓現象勢將蔓延,政府宜及早處理內房的債務危機,單靠政策上為樓市鬆綁絕不足夠,隨着國際的金融形勢日益惡化,內房債務危機產生的連鎖性風險會愈來愈大,爛尾樓斷供風險只是冰山一角。

摩通銀行今公布季績,在長短債息差倒掛(昨天2年期國債息率高過10年期8個基點 【圖2】,通脹數據公布後擴大至13個基點),大家都關注摩通老頂戴蒙如何評估下半年的放貸水平。銀行的生意是借短放長,賺取息差,長短債息倒掛時,銀行一般會較審慎放貸,會十分揀客,信貸收緊,經濟自然會放緩甚至衰退。經濟下周期,銀行也要防險,以免做多錯多。

(來源:信報)

版權所有 : 世界客屬總商會 地址:香港灣仔皇后大道東213號胡忠大廈35樓3518&3519室 電話 : (852) 2895 3639 Email:whk@whkba.org Facebook:www.facebook.com/whkba